Contact médias : Carol Galivel - 01 41 05 02 02

Retour du dynamisme du marché immobilier après une année 2020 compliquée pour les emprunteurs

Un contexte économique et des mesures restrictives qui ont impacté le marché

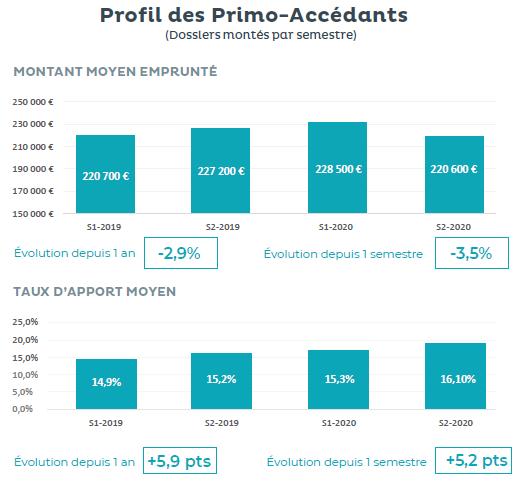

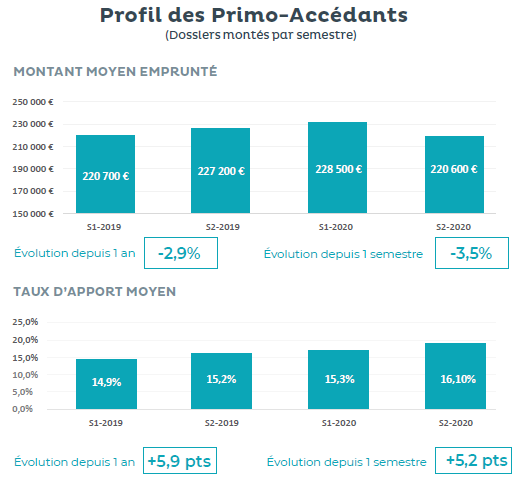

Malgré des taux moyens très bas sur toutes les durées, proches de ceux pratiqués en 2019, la mise en place des critères du HCSF en fin d’année 2019 et l’arrivée de la crise sanitaire en mars 2020, ont eu des effets négatifs sur beaucoup d’emprunteurs, et plus particulièrement sur les primo-accédants.

« On observe une baisse du montant moyen emprunté au 2nd semestre 2020 par rapport au 2nd semestre 2019 et une hausse du taux d’apport. Avec les mesures restrictives du HCSF et la crise économique, les banques ont adopté une politique de sélection des meilleurs profils entrainant l’exclusion de nombreux primo-accédants, dont le patrimoine et l’apport disponible sont souvent faibles. », explique Philippe Taboret, Directeur général adjoint de Cafpi.

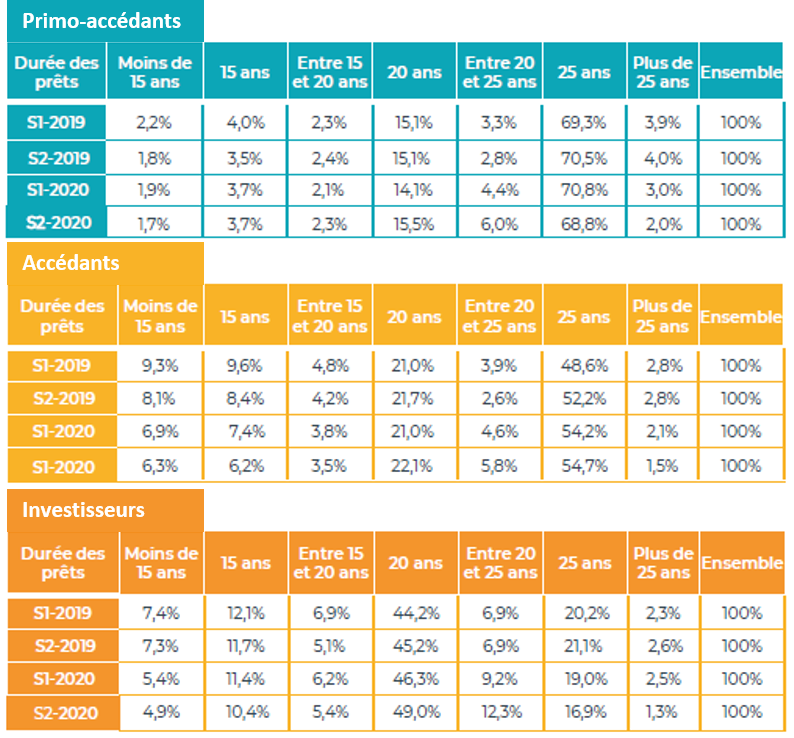

Cette hausse du taux d’apport est également observable chez les secundo-accédants (19,7%) et chez les investisseurs locatifs (12,7%). L’autre point commun à tous les emprunteurs est la baisse des prêts négociés sur plus de 25 ans, une conséquence directe des mesures du HCSF. « Jusqu’au durcissement des conditions d’accès au crédit par le HCSF, certains acheteurs consentaient à emprunter sur de plus longues durées, pour ne pas perdre en pouvoir d’achat et garder une marge d’endettement pour être en mesure de répondre aux aléas de la vie», ajoute Philippe Taboret.

Les secundo-accédants et les investisseurs locatifs ont dû s’adapter à la hausse des prix de l’immobilier en augmentant le montant de leur emprunt au 2nd semestre 2020, passant à 361 100 € (+1,8% sur 1 an) pour les accédants et à 204 000 € (+2,7% sur 1 an) chez les investisseurs.

Début de reprise au 1er trimestre 2021…

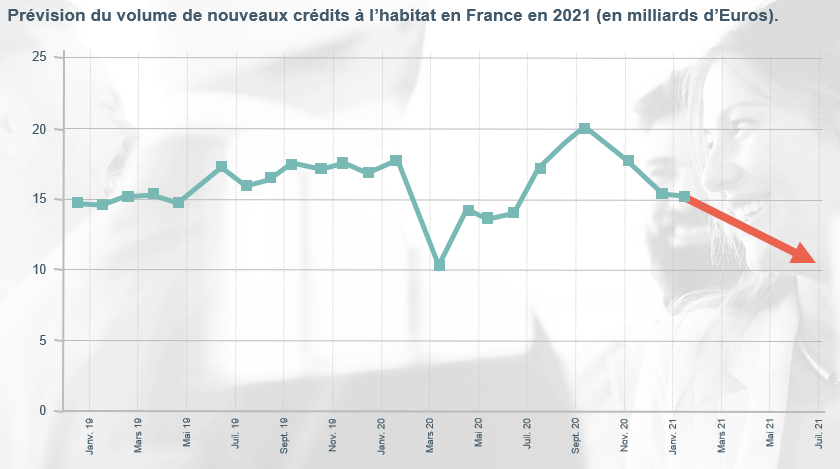

Avec les effets du 2nd confinement et la baisse de la nouvelle demande de financement au dernier trimestre 2020, on observe une baisse du volume des crédits en ce début d’année 2021.

Après avoir été alerté de nombreuses fois par les professionnels de l’immobilier et du crédit, fin d’année 2020, le HCSF a augmenté le taux d’endettement autorisé - le faisant passer de 33 % du revenu net des ménages, à 35 % - et le volume de dérogation (autorisation de s’affranchir de cette règle) a été rehaussé de 15 % à 20 %.

« Ce relâchement des conditions d’accès au crédit a été une réelle bouffée d’air pour de nombreux emprunteurs qui s’étaient vus exclus du processus d’accession à la propriété, alors même qu’ils étaient solvables. Par ailleurs, la nouvelle demande chez Cafpi est en hausse de 10% au 1er trimestre 2021 par rapport au 1er trimestre 2020, signe d’un retour de la demande », commente Philippe Taboret.

Par ailleurs, les taux restent bas depuis le début de l’année et la politique accommodante des Banques centrales laisse penser que le niveau des taux devrait rester attrayant. « Enfin, nous pouvons noter l’appétence des banques à distribuer du crédit, ce qui participe grandement à la relance du secteur. En revanche, bien qu’à la recherche d’une nouvelle clientèle, elles ne feront pas l’impasse sur une étude approfondie des dossiers à risques, tant que nous ne serons pas sortis de la crise économique », complète-t-il.

… qui pourrait être freiné par la tension sur l’offre de logements

En 2020, la construction de logements neufs a chuté de 23,3% et le nombre de permis de construire a baissé de 14,7%, passant de 445 000 à 380 000. Cette baisse de la construction va se poursuivre en 2021 avec la limitation de l’artificialisation des sols et de l’étalement urbain. « Cette baisse de l’offre couplée à une demande dynamique entraîne inexorablement un mouvement de hausse des prix. Il est nécessaire que le gouvernement entreprenne une simplification des processus de la construction et instaure un plan de relance efficace pour répondre à une demande primordiale pour les Français : se loger », explique Philippe Taboret.

Même si la demande de nouveaux financements en ce début d’année est en hausse, il existe un risque de baisse continue du volume des nouveaux crédits à l’habitat dans les mois à venir, entraînant une baisse de l’accession à la propriété, moteur du marché immobilier. « Si la relance économique venait à se concrétiser, il y aurait un phénomène d’inflation et de hausse des taux, qui pourrait de nouveau exclure de nombreux emprunteurs par un effet ciseaux entre la hausse des taux et la baisse du taux d’usure, calculé sur le trimestre précédent », alerte Philippe Taboret. « Nous appelons de nouveau la Banque de France et le HCSF à revoir les conditions d’accès au crédit, en permettant un retour de la durée de prêt sur 30 ans, sous conditions, et en réformant le taux d’usure » ajoute-t-il.

Concernant le marché immobilier, le PLF 2022 devra tenir compte des besoins du secteur avec par exemple : la mise en place d’un Pinel étendu et d’un PTZ dopé, la baisse des droits de mutation ou le retour des APL accession. « Nous militons pour une refonte du PTZ ancien avec travaux, notamment en zones tendues. Cette mesure permettrait de répondre à plusieurs problématiques, en limitant l’étalement urbain en zones tendues et en remettant sur le marché des logements vétustes et des passoires énergétiques », conclut-il. Ce rééquilibrage de l’offre et de la demande dans les centres urbains denses permettrait une baisse des prix et un retour du pouvoir d’achat tout en répondant à la politique de rénovation énergétique du marché immobilier existant.

* Pour un bien existant, le délai de réalisation est de 3 à 5 mois entre la promesse de vente et la conclusion de la vente chez le Notaire alors que pour un bien neuf en VEFA, le délai entre le contrat de réservation et la remise des clés est en moyenne comprise entre 12 et 24 mois.

Télécharger l’intégralité l’observatoire des crédits Cafpi au 2nd semestre 2020

CP Observatoire S2 2020 Cafpi

CP Observatoire S2 2020 Cafpi