Contact médias : Carol Galivel - 01 41 05 02 02

L’édito d’Olivier Lendrevie, Directeur général de Cafpi

Au niveau toujours très attractif des taux d’intérêt des crédits immobiliers en ce début d’automne, s’ajoute une bonne nouvelle, annoncée le 6 octobre par Emmanuelle Wargon, ministre déléguée au Logement. Le dispositif du prêt à taux zéro (PTZ) qui devait s’arrêter est reconduit, dans les mêmes conditions, jusqu’à la fin de l’année 2023. Rappelons que le dispositif Pinel, dédié, lui, à l’investissement immobilier, a également été prorogé jusqu’en 2024 et que la version « Pinel + », annoncée par le gouvernement, sera détaillée dans les jours qui viennent.

Les désirs d’immobilier des Français, toujours aussi vivaces, vont donc pouvoir continuer à se concrétiser.

Espérons que les banques resteront en capacité de répondre à la demande des emprunteurs en dépit de réglementations toujours plus contraignantes (dont les dernières du Haut Conseil de Stabilité Financière / HCSF), et ce alors que les banques françaises ont toujours eu des pratiques responsables en matière de sécurisation des opérations de crédit aux particuliers. Il serait dommage que la réglementation aggrave les difficultés des jeunes générations à accéder à la propriété et rendent plus difficile la constitution d’un patrimoine immobilier pour les primo investisseurs, à l’heure où la préparation de sa retraite doit s’envisager au plus tôt.

Cafpi continue, comme à son habitude, à donner vie aux rêves d’immobilier. En septembre, les taux moyens obtenus par Cafpi pour ses clients ont continué leurs baisses sur toutes les durées sans exception, avec 0,45 % sur 10 ans ; 0,63 % sur 15 ans ; 0,79 % sur 20 ans et 1,01 % sur 25 ans (pour rappel, en août : 0,48 % sur 10 ans ; 0,66 % sur 15 ans ; 0,83 % sur 20 ans et 1,04 % sur 25 ans). Si les négociations menées par Cafpi expliquent en partie la baisse des taux moyens pratiqués, celle-ci trouve aussi son origine dans une sélection des meilleurs profils par les banques, afin de respecter parfaitement les normes du HCSF. Un constat de baisse des taux réels, donc, mais un peu en « trompe l’œil » puisqu’il sous-entend aussi une moindre distribution de crédits aux profils les moins bien notés.

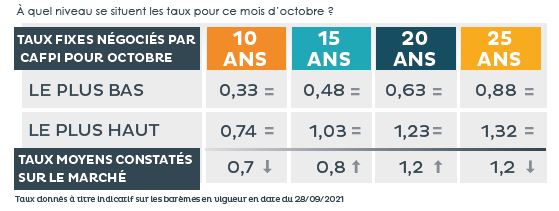

Pas de changement du côté des barèmes proposés par les banques pour le mois d’octobre, qui restent identiques aux mois précédents, avec pour les meilleurs profils 0,33 % sur 10 ans ; 0,48 % sur 15 ans ; 0,63 % sur 20 ans et 0,88 % sur 25 ans. La politique des banques centrales, avec des taux directeurs très bas, permet aux banques de conserver des barèmes de taux de crédits immobiliers particulièrement attractifs pour les porteurs de projets immobiliers.

L’évolution du pouvoir d’achat dans les métropoles

Compte tenu de la courbe des taux observée depuis un an, le pouvoir d’achat immobilier a fortement évolué dans certaines capitales régionales. Ainsi, pour une mensualité de remboursement de 1.000 € sur 20 ans, on perd aujourd’hui 14,13 % de m² à Strasbourg, 12,30 % de m² à Rennes et 9,62 % de m² à Reims.

Seuls Paris et Montpellier ont permis aux acheteurs de bénéficier de m² en plus, en un an, avec, respectivement, + 4,80 % de m² et + 0,99 % de m².