Contact médias : Carol Galivel - 01 41 05 02 02

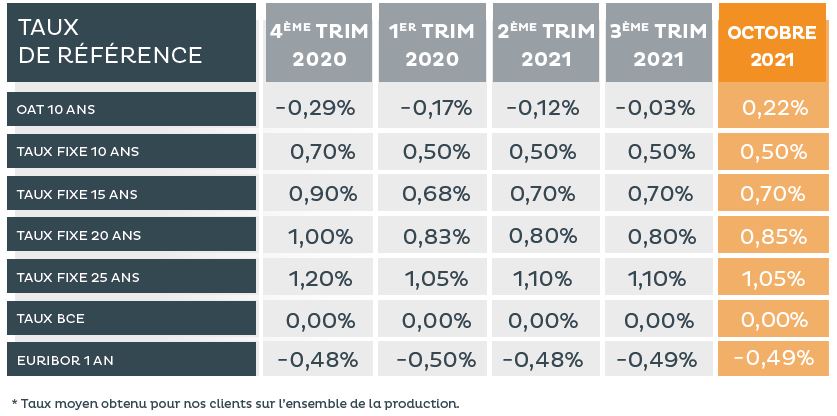

Frémissements à la hausse des taux des crédits immobiliers, l’OAT 10 ans de nouveau positive

En toile de fond, la possibilité d’un regain d’inflation post Covid et la hausse du taux de l’OAT 10 ans, qui a regagné 35 centièmes depuis la fin du mois d’août, peuvent expliquer ce mouvement. Bien que le taux de l’OAT n’ait qu’une faible incidence sur le coût de refinancement réel des banques, dont le passif est essentiellement constitué de dépôts de la clientèle, celui-ci constitue un marqueur surveillé par les directions financières. Certaines banques y auront vu un signal leur permettant de commencer à reconstituer des marges qui avaient beaucoup baissé.

Pour autant, il est difficile d’imaginer à ce stade que cette légère remontée soit l’amorce d’une tendance lourde. Les banques françaises doivent gérer des dépôts de leur clientèle qui ont considérablement gonflé depuis l’apparition de la Covid. Lorsque ces dépôts ne sont pas rapidement redéployés en crédits, elles n’ont d’autre choix que de redéposer les excédents à la Banque Centrale Européenne à taux négatif, engendrant une perte sèche. Aussi longtemps que cet environnement de taux directeurs négatifs perdure, il y a fort à parier que ces ajustements ponctuels des taux pratiqués sur les crédits resteront de simples frémissements.

En tout état de cause, les taux proposés aujourd’hui restent, sur la grande échelle du temps, incroyablement bas. Ainsi, les barèmes proposés par les banques pour le mois de novembre permettent aux meilleurs profils d’emprunteur d’obtenir 0,40 % sur 10 ans ; 0,57 % sur 15 ans ; 0,68 % sur 20 ans et 0,95 % sur 25 ans.

« Malgré cette tendance à la hausse, les taux restent bas et continuent d’entretenir un climat très favorable au financement des projets immobiliers des Français. Signe de ces crédits immobiliers attractifs, le volume de ventes dans l’ancien, avec plus de 1,2 million de ventes enregistrées entre août 2020 et août 2021* », explique Olivier Lendrevie, Président de Cafpi.

Immobilier neuf, une croissance en berne

Les pouvoirs publics tendent à favoriser la rénovation de l’immobilier existant plutôt que de construire de nouveaux logements. La preuve avec le lancement de France Rénov’, un service public d’aide à la rénovation de l’habitat, opérationnel le 1er janvier 2022. Ce dispositif, dans le sillage du succès de MaPrimeRénov - plébiscitée par la Cour des comptes, ce qui est suffisamment rare pour le souligner ! -, aura pour objectif d'apporter davantage de lisibilité aux ménages désireux de se lancer dans la rénovation énergétique de leur logement. « Cependant, l’immobilier neuf reste fortement plébiscité par les jeunes primo-accédants, car les frais « de notaires » y sont moins élevés que dans l’ancien. Cela leur permet aussi de bénéficier d’avantages spécifiques tels que le PTZ. D’autant que ce dernier vient d’être reconduit, dans les mêmes conditions, jusqu’en 2023 », rappelle Olivier Lendrevie.

Le marché du neuf reste fragile en raison, notamment, d’une inflation sur les cours de certains matériaux (acier, bois, cuivre et zinc, entre autres) assortie d‘une pénurie affectant les filières bois et métal ainsi que certains composants électroniques. Si les mises en chantier restent en berne, notamment dans les grandes agglomérations, les promoteurs constatent une récente hausse des permis de construire.

Cet élan pourrait être accru si le rapport Rebsamen est suivi d’effet. Remis au gouvernement par François Rebsamen, sénateur-maire de Dijon et président de la Commission dédiée à la relance durable de la construction de logements, il propose une série de 13 mesures pour enrayer la pénurie de logements dans les zones tendues.

Edito - Météo des taux novembre

Edito - Météo des taux novembre