Contact médias : Carol Galivel - 01 41 05 02 02 - 06 09 05 48 63 – galivel@galivel.com

30 nov. 22

NOVEMBRE, LES TAUX TOUJOURS PLUS HAUTS

Le mois de novembre est marqué par une nouvelle accélération de la hausse des taux de crédit. Les relèvements se sont égrainés au fil du mois avec pour conséquence des taux moyens pratiqués qui atteignent, sur les durées les plus longues, entre 2,20% et 2,31%.

En novembre, les clients CAFPI ont pu emprunter en moyenne à 2,10% sur 15 ans contre 1,82% le mois dernier (+ 28 centièmes) ; 2,20% sur 20 ans contre 1,95% le mois dernier (+ 25 centièmes) et 2,31% sur 25 ans contre 2,10%

le mois dernier (+ 21 centièmes).

Pour les très bons profils, les taux les plus bas affichés par nos partenaires bancaires passent la barre des 2% et plus sur les durées les plus longues : 1,95% sur 15 ans contre 1,82% le mois dernier (+ 13 centièmes) ; 2% sur 20 ans contre 1,90% le mois dernier (+ 10 centièmes) et 2,20% sur 25 ans contre 2,15% le mois dernier (+ 5 centièmes).

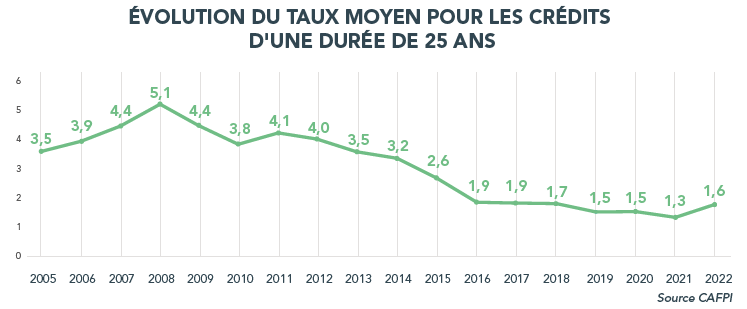

DES TAUX ACTUELS QUI RESTENT BAS À L’ÉCHELLE DE L’HISTOIRE

Si nous reprenons l’historique des taux depuis 2005, nous observons que les taux – avant 2015 – étaient à des niveaux beaucoup plus hauts que ceux que les emprunteurs obtiennent aujourd’hui.

Dans la configuration actuelle des marchés financiers et des coûts de refinancement des banques, nous anticipons que la hausse des taux de crédit se poursuivra dans les mois qui viennent jusqu’à atteindre un niveau proche de 3,5% à horizon avril-mai 2023. Ce niveau pourrait constituer un palier de stabilisation si les premiers signes de maîtrise de l’inflation se matérialisent comme attendu dans les semaines qui viennent.

CONTRE LES TAUX VARIABLES, IL FAUT DÉFENDRE NOTRE MODÈLE FRANÇAIS DE TAUX FIXES !

La semaine dernière, des articles publiés dans Le Parisien, Le Figaro et Capital ont relayé l’information selon laquelle la Banque Centrale Européenne serait en voie de durcir ses modèles de mesure du risque de taux de façon à inciter les banques françaises à prêter aux particuliers à taux révisable plutôt qu’à taux fixe. C’est l’occasion pour CAFPI de rappeler que la raison d’être fondamentale d’une banque est d’être une centrale d’absorption et de gestion des risques au service de l’économie : risque de taux, risque de liquidité, risque de crédit. En transformant une partie des dépôts courts qu’elle collecte en crédits à long terme à taux fixes, une banque rend possible à l’échelle collective ce qui est impossible à l’échelle individuelle et permet à chacun d’avancer dans ses projets. Une banque est par ailleurs parfaitement équipée pour gérer le risque de remontée des taux courts, contrairement à un particulier. Ce modèle de banque universelle « à la française » a démontré qu’il était le plus sûr en Europe depuis au moins 150 ans et nous a notamment permis d’échapper, lors de la crise de 2008, aux difficultés les plus graves rencontrées par les pays où les particuliers s’endettent principalement à taux révisables.

Espérons que des voix se lèveront pour nous éviter une telle faute de pilotage réglementaire.

RALENTISSEMENT OBSERVÉ SUR LES DÉLAIS BANCAIRES DE NOVEMBRE

Nous avons observé en novembre, un allongement de la durée de traitement des dossiers de crédits chez nos partenaires bancaires. Ces derniers mettent en moyenne 20 jours pour confirmer une proposition commerciale, contre 18 jours en juillet. Cela dénote malheureusement l’engorgement des services des banques restant actives sur le marché du crédit.

le mois dernier (+ 21 centièmes).

Pour les très bons profils, les taux les plus bas affichés par nos partenaires bancaires passent la barre des 2% et plus sur les durées les plus longues : 1,95% sur 15 ans contre 1,82% le mois dernier (+ 13 centièmes) ; 2% sur 20 ans contre 1,90% le mois dernier (+ 10 centièmes) et 2,20% sur 25 ans contre 2,15% le mois dernier (+ 5 centièmes).

DES TAUX ACTUELS QUI RESTENT BAS À L’ÉCHELLE DE L’HISTOIRE

Si nous reprenons l’historique des taux depuis 2005, nous observons que les taux – avant 2015 – étaient à des niveaux beaucoup plus hauts que ceux que les emprunteurs obtiennent aujourd’hui.

Dans la configuration actuelle des marchés financiers et des coûts de refinancement des banques, nous anticipons que la hausse des taux de crédit se poursuivra dans les mois qui viennent jusqu’à atteindre un niveau proche de 3,5% à horizon avril-mai 2023. Ce niveau pourrait constituer un palier de stabilisation si les premiers signes de maîtrise de l’inflation se matérialisent comme attendu dans les semaines qui viennent.

CONTRE LES TAUX VARIABLES, IL FAUT DÉFENDRE NOTRE MODÈLE FRANÇAIS DE TAUX FIXES !

La semaine dernière, des articles publiés dans Le Parisien, Le Figaro et Capital ont relayé l’information selon laquelle la Banque Centrale Européenne serait en voie de durcir ses modèles de mesure du risque de taux de façon à inciter les banques françaises à prêter aux particuliers à taux révisable plutôt qu’à taux fixe. C’est l’occasion pour CAFPI de rappeler que la raison d’être fondamentale d’une banque est d’être une centrale d’absorption et de gestion des risques au service de l’économie : risque de taux, risque de liquidité, risque de crédit. En transformant une partie des dépôts courts qu’elle collecte en crédits à long terme à taux fixes, une banque rend possible à l’échelle collective ce qui est impossible à l’échelle individuelle et permet à chacun d’avancer dans ses projets. Une banque est par ailleurs parfaitement équipée pour gérer le risque de remontée des taux courts, contrairement à un particulier. Ce modèle de banque universelle « à la française » a démontré qu’il était le plus sûr en Europe depuis au moins 150 ans et nous a notamment permis d’échapper, lors de la crise de 2008, aux difficultés les plus graves rencontrées par les pays où les particuliers s’endettent principalement à taux révisables.

Espérons que des voix se lèveront pour nous éviter une telle faute de pilotage réglementaire.

RALENTISSEMENT OBSERVÉ SUR LES DÉLAIS BANCAIRES DE NOVEMBRE

Nous avons observé en novembre, un allongement de la durée de traitement des dossiers de crédits chez nos partenaires bancaires. Ces derniers mettent en moyenne 20 jours pour confirmer une proposition commerciale, contre 18 jours en juillet. Cela dénote malheureusement l’engorgement des services des banques restant actives sur le marché du crédit.