Contact médias : Carol Galivel - 01 41 05 02 02

Véritable retour de l’activité immobilière ou effet pschitt ?

Une baisse des taux annoncée pour le mois de juin

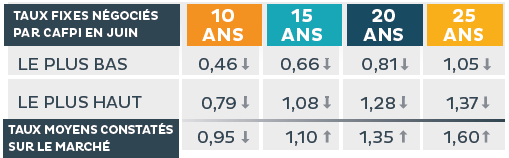

Pour juin, les meilleurs taux affichés par les banques sont de 0,46% sur 10 ans, 0,66% sur 15 ans, 0,81% sur 20 ans et 1,05% sur 25 ans et sont en nette baisse par rapport aux taux affichés par les banques en avril. « Les banques réajustent leurs barèmes pour rester compétitives au moment du retour des acheteurs qui sortent du confinement et reprennent leurs projets immobiliers. D’autant plus qu’elles sont rassurées dans cette stratégie, par des annonces favorables de la BCE, qui s’est engagée à soutenir les banques pour le financement de la reprise économique » explique Philippe Taboret.

Un déconfinement signe de retour de la demande

On note un retour de l’activité à 80%, par rapport à la période post-COVID, alors qu’elle avait chuté de plus de la moitié, à 45% pendant le confinement. Il y a un effet de rattrapage, avec la reprise des projets immobiliers mis en pause pendant le confinement. « Chez CAFPI, nous pensons qu’à la suite de cet effet de rattrapage, le marché devrait se stabiliser, avec des acheteurs qui se poseront plus de questions avant de concrétiser leur projet, que ce soit sur les nouveaux prix du marché, les possibilités de financement ou encore sur la santé économique générale. » commente Philippe Taboret. S’il n’y a pas de retour du COVID-19, ce rythme devrait se maintenir tout l’été avant de laisser la place à une reprise à 100% de l’activité à la rentrée. « Les banques sont concentrées sur le crédit aux entreprises et assurent la pérennité du marché de l’emploi et de la reprise économique. Dans cette situation, les courtiers jouent un rôle essentiel dans l’accompagnement des particuliers. » ajoute-t-il.

Préparer dès à présent 2021

La perte d’activité pour 2020 est déjà estimée à 25/30% pour le marché immobilier et de son financement, représentant entre 250 000 à 300 000 opérations de moins par rapport à 2019. Elle est la conséquence directe d’une conjonction inédite de facteurs économiques et sociaux, structurels et conjoncturels, peu favorables à l’accession des ménages à la propriété : le durcissement des conditions d’accès au crédit immobilier, le taux d’usure qui par sa méthode de calcul inadaptée aux taux réellement pratiqués exclut de nombreux acheteurs pourtant solvables, ou encore la pandémie qui a stoppé l’activité immobilière pendant 2 mois et qui pourrait également entraîner de nombreux dépôts de bilan et par répercussions une hausse du chômage. « Il est donc primordial de préparer 2021, en espérant que la reprise économique et sociale sera également de la partie. Mais cela passera obligatoirement par un soutien de l’Etat à la relance du marché immobilier par l’élargissement des aides à l’accession (APL Accession, PTZ neuf et ancien…) pour les primo-accédants, et du Pinel pour les investisseurs. Ces deux maillons étant essentiels au bon fonctionnement de la chaîne du logement. » conclut Philippe Taboret.