Contact médias : Carol Galivel - 01 41 05 02 02 - 06 09 05 48 63 – galivel@galivel.com

Pinel, « Pinel+ » dans le neuf ou LMNP dans l’ancien : quelle stratégie pour les investisseurs ?

Les particuliers seront ainsi face au dilemme suivant :

- S’empresser d’investir dans le Pinel en 2022 avec les déductions fiscales que l’on connaît

- Attendre 2023 et devoir choisir entre un Pinel originel avec une fiscalité dégradée ou un « Pinel+ » avec un coût au m² plus onéreux.

- Choisir une autre voie dans l’ancien avec le LMNP (statut de loueur en meublé non professionnel).

Pinel + : Un avantage fiscal inchangé mais des conditions d’éligibilité durcies

La pénurie de matières premières post pandémie s’est aggravée avec la guerre en Ukraine. Depuis l’invasion russe en février dernier, les cours de l’énergie et des matières premières se sont envolés, entraînant un surcoût des chantiers de construction et de rénovation. Corollaire, les rendements locatifs diminuent. Autre facteur aggravant pour les investisseurs, les taux d’intérêt des crédits immobiliers repartent à la hausse depuis quelques mois.

A ce contexte compliqué se greffe, dès l’année prochaine, la perspective d’une baisse des avantages fiscaux liés au Pinel. Les taux actuels de réductions d’impôts de 12%, 18% et 21% (en métropole) seront progressivement réduits, ils passeront ensuite début 2023 à 10,5%, 15% et 17% jusqu’en 2024, date à laquelle la réduction du taux d’imposition passera de 9%, 12% et 14%.

Pour continuer à bénéficier d’une réduction d’impôt similaire au Pinel originel les investisseurs devront se tourner vers le « Pinel + ». Les critères d’éligibilité de ce dernier seront cependant beaucoup plus contraignants en termes d’utilisation de l’espace et de performance énergétique. Ce qui aura pour conséquence un bien prix au m² globalement plus onéreux. Le décret du 17 mars 2022 dispose ainsi que « Le bien devra disposer d’une surface minimale de 28 m² pour un T1 ; 45 m² pour un T2, 62 m² pour un T3, 79 m² pour un T4 et 96 m² pour un T5 ainsi que d’espaces extérieurs (terrasse, balcon, jardin…) privatifs ou à jouissance privative d’au moins 3 m² pour un T1 ou un T2, 5 m² pour un T3, 7 m² pour un T4 et 9 m² pour un T5. Enfin, les logements de 3 pièces et plus devront avoir une double exposition. » analyse Martin Menez, Président de Bevouac. « Par ailleurs, ajoute-t-il, les logements devront respecter une performance énergétique supérieure à celles exigées par la RE 2020. »

« A partir de 2023, les investisseurs auront le choix entre un Pinel avec des avantages fiscaux écornés ou un « Pinel + » offrant les mêmes avantages que le Pinel originel, mais avec des critères d’éligibilité accrus qui augmenteront automatiquement le budget nécessaire pour mener à bien les opérations immobilières. » poursuit Martin Menez.

LMNP : un avantage fiscal méconnu

Les investisseurs ont un troisième choix possible : investir dans l’ancien et louer meublé sous le statut LMNP (loueur en meublé non professionnel).

Le régime a également l’avantage d’être flexible car il permet à l’investisseur de privilégier soit l’amortissement des travaux et du mobilier lorsque les coûts sont élevés (grâce au régime réel), soit de privilégier la simplicité grâce à un abattement forfaitaire de 50% sur les recettes locatives (Micro-BIC).

Dans la plupart des grandes métropoles, ce régime est souvent financièrement plus favorable que les dispositifs Pinel. De plus il ne rentre pas dans le plafonnement des niches fiscales (10 000 €/an en général).

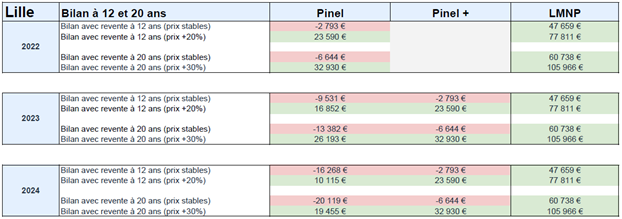

Preuve par l’exemple avec l’analyse de 2 investissements à Lille

Dans le cas de 2 investissements similaires à Lille (deux T1 de surfaces équivalentes, de taux d’emprunt équivalents et de durées équivalentes), le régime le plus profitable entre le Pinel, le Pinel + et LMNP est le LMNP.

Un neuf, 170 Boulevard Victor Hugo est éligible au Pinel et au Pinel + (193 160 euros) ; le second dans l’existant, 203 Rue des Postes, au LMNP (150 760 euros, après travaux). Tous deux bénéficient d’un emprunt sur 20 ans à 1,5%, sans aucun apport de l’acquéreur. Le premier bien affiche un prix à 5 519 euros/m² ; le second affiche 3 769 euros/m² après travaux. Il ressort de cette comparaison qu’en recourant au LMNP frais réels, l’endettement n’est que 32,23% et si la remise à neuf et les frais annexes (mutation, dossier, courtage, recours à Bevouac) sont plus importants, la rentabilité est bien meilleure que dans le cas du Pinel (réalisé avant le 1er janvier 2023) ou d’un Pinel + (réalisé avant le 1er janvier 2025) où l’endettement atteint 34,31%.

Le « Pinel + » l’emporte lui sur le Pinel en termes de défiscalisation à condition que le logement le remplisse toutes les conditions d’usage du bien.

« La grosse différence entre un investissement Pinel et Pinel + (pour un logement qui respecterait les critères d’usage) se situe au niveau des gains de défiscalisation. Pour le Pinel, ils passeront de 40 425 € pour un investissement réalisé en 2022, à 33 688 € s’il est réalisé en 2023, à 26 950 € en 2024. Soit une perte de 13 475 € de défiscalisation pour le même investissement. » commente Martin Menez.

Si le logement le permet, il sera donc primordial de se tourner vers le Pinel +, afin de conserver une défiscalisation optimale.

« Dans une grande ville, nous préconisons à nos investisseurs de se tourner vers l’ancien qui permet d’avoir une rentabilité positive, grâce notamment à un prix d’achat, travaux compris, beaucoup plus faible, et un encadrement des loyers moins restrictifs. » ajoute-t-il. Dans ce cas concret, à Lille, très rares sont les plans d’investissement qui présentent une rentabilité positive dans le neuf.

« Que l’on souhaite obtenir un rendement optimal à court terme ou une rentabilité nette à long terme, il ne faut pas se précipiter sur le Pinel dans le contexte actuel ; quant au Pinel+, il deviendra plus sélectif ce qui pèsera sur le rendement. » avertit Martin Menez. « Dans ces conditions, le LMNP s’avère une alternative judicieuse en attendant que la pression à la vente prévue en fin de dispositif fiscal retombe et que le contexte géopolitique s’éclaircisse. » conclut-il.

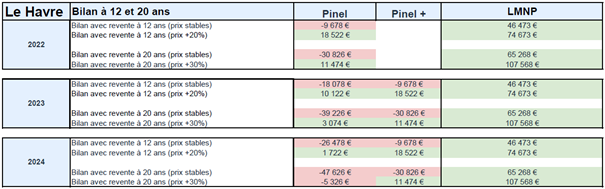

Cas pratique au Havre

Prenons le cas de 2 locations au Havre de surface et caractéristiques équivalentes (deux T3, de 64 m²) : le premier bien, neuf est éligible au Pinel et au Pinel +, est situé Cr Commandant Fratacci (240 000 €). Le second, dans l’existant, rue Bougainville, est éligible au LMNP (141 000 €, après travaux). Les deux acquéreurs ont bénéficié d’un prêt sur 20 ans à 1,5%, avec des montants d’apport personnel comparables (20 000 € pour le bien neuf, 24 357 € pour le bien ancien). Le premier affiche un prix à 3 750 €/m², le second de 2 203 €/m² après travaux. Ici, le recours au LMNP frais réels permet de limiter l’endettement à 27,49%. En dépit des frais supplémentaires à engager en comparaison avec un achat neuf, la rentabilité est, davantage encore qu’à Lille, bien plus importante que dans le cas d’un achat Pinel, ou Pinel+, où l’endettement est de 32,25%.

Par ailleurs, dans le cas d’un achat en Pinel, la même érosion marquée des gains de défiscalisation est à relever : de 50 400 € pour un investissement réalisé en 2022, ils chutent à 42 000 € pour un bien acquis en 2023 avant de s’effondrer à 33 600 € en 2024 – soit une perte de 16 400 € en 3 ans pour un même investissement.

« Si, contrairement à l’exemple de Lille, il est, au Havre, plus aisé et fréquent de parvenir à une rentabilité positive avec un investissement dans le neuf, nos investisseurs bénéficient tout de même d’une rentabilité nettement plus attractive via le recours au LMNP frais réels, et ce, quelle que soit la dynamique du marché à moyen ou à long terme », précise Martin Menez.