Contact médias : Carol Galivel - 01 41 05 02 02 - 06 09 05 48 63 – galivel@galivel.com

CONSULTIM Groupe transparent sur les perspectives d’investissement immobilier

Une rentrée sous haute tension

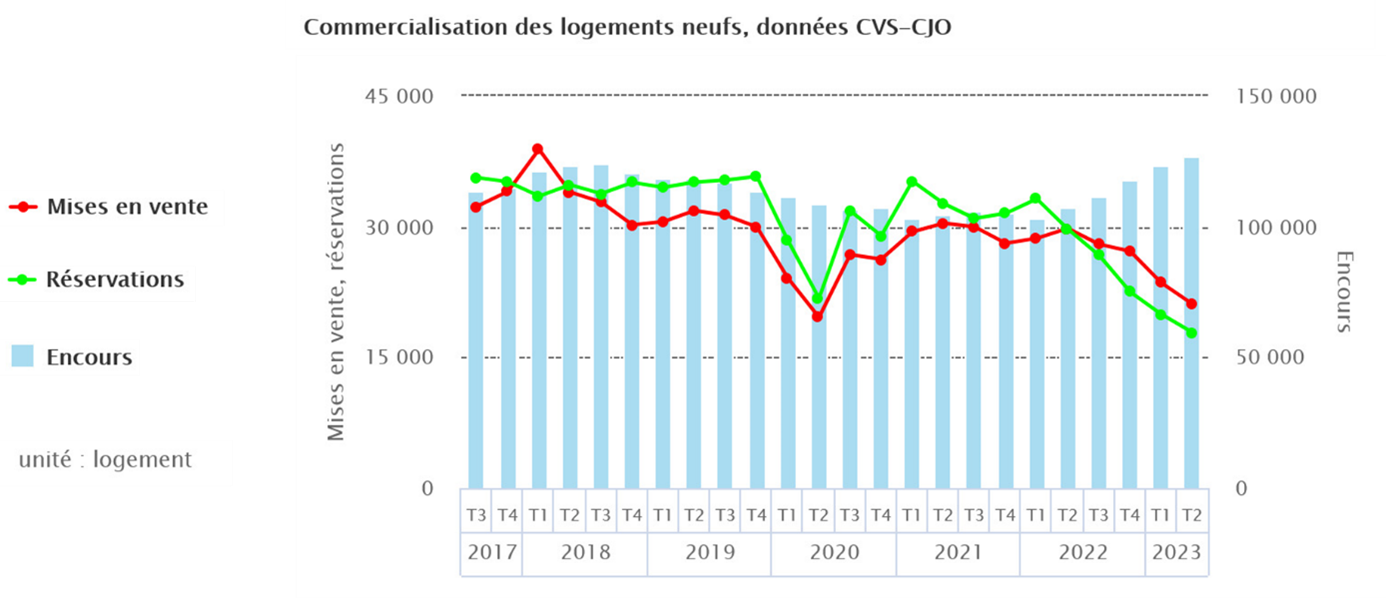

La maison brûle ! La hausse des taux de crédits immobiliers – ils s’établissent désormais entre 4 et 4,2 % suivant la durée - a privé d’accès au financement un grand nombre d’acquéreurs, majoritairement des primo accédants. D’autant que, presque simultanément à l’envolée des taux, les conditions d’octroi des prêts se sont durcies (taux d’endettement maximal de 35 %, durée de remboursement plafonnée à 25 ans…). Résultat, la production de crédit est passée de 26,7 Mds€ en mai 2022 à seulement 12 Mds€ en juillet dernier. La désaffection des acquéreurs touche le neuf qui voit le niveau des réservations et des mises en vente s’effondrer, mais aussi l’ancien. Le nombre de transactions ne devrait pas y excéder 950 000 cette année.

Malgré cette situation alarmante, le logement est presque absent du projet de loi de finances pour 2024, dévoilé mercredi dernier.

Le Pinel sans successeur

La confirmation de la disparition des dispositifs Pinel et « Pinel + » à compter de 2025 est entérinée. Fait inédit, il n’aura pas de successeur. Cela va renforcer l’hémorragie d’offre locative et bloquer encore davantage la mobilité des Français. Faute de financement, les locataires n’accèdent pas à la propriété. Quant aux secundo ou tertio accédants qui se sont financés à 1 %, excepté s’ils y sont obligés, ils ne se précipitent pas pour déménager et emprunter à 4 % !

L’augmentation du stock de logements neufs corrélée à la baisse des réservations peut toutefois offrir de belles opportunités aux investisseurs. De nombreux promoteurs consentent, en effet, des ristournes ou gestes commerciaux. Les taux de la réduction d’impôt Pinel sont, cette année, fixés à 10,5 % sur 6 ans, 15 % sur 9 ans et 17,5 % sur 12 ans. Ils seront à nouveau abaissés l’année prochaine : 9 %, 12 % et 14 %, respectivement sur 6, 9 et 12 ans. Le « Pinel + » continue, en revanche, d’offrir des taux plus élevés (12 % sur 6 ans, 18 % sur 9 ans, 21 % sur 12 ans) à condition d’investir soit dans un quartier prioritaire de la politique de la ville (QPV), soit dans un logement présentant des caractéristiques de confort et d’habitabilité accrues. « Répondant aux dernières normes énergétiques et généralement situés en zone locative tendue, ces logements - s’ils sont achetés à un prix cohérent - représentent une belle opportunité, tant d’un point de vue patrimonial que fiscal. » selon Benjamin NICAISE, Président de CONSULTIM Groupe.

Source : SDES, ECLN

Les résidences gérées, une solution alternative et qualitative ?

Actuellement, se pose la question d’aligner la réglementation des meublés touristiques sur celle des meublés à usage de résidence principale. On s’attendait, d’ailleurs, à ce que le sujet figure dans le projet de loi de finances. Ce n’est pas le cas aujourd’hui, peut-être fera-t-il l’objet d’un amendement ultérieur. Parmi les pistes évoquées, une fiscalité identique (abattement de 50 % et non de 71 % dans le cadre du régime « micro ») et le respect des mêmes règles de décence énergétique. Les résidences gérées répondent d’ores et déjà à des critères de décence, de confort et de qualité des prestations, il en va de la valeur de leurs fonds de commerce.

Les résidences de tourisme sont un moyen efficace de diminuer le nombre de Airbnb, pénalisant pour le logement de la population locale. « Une résidence de tourisme de 100 lots sur la côte basque, c’est une concurrence pour les 100 « Airbnb » qui reviendraient à la location classique, c’est-à-dire sous bail classique, meublé ou non, et location non saisonnière », souligne Jean-Luc GUITARD, directeur général de CONSULTIM Groupe. « Le marché est porteur. Le rebond de 2022 est consolidé grâce à un marché domestique très solide et une fréquentation internationale en forte hausse. Le tourisme représente plus de 7 % du PIB et plus de 6 % de l’emploi marchand hexagonal. Cette part dans le PIB dépasse les 10 % pour les régions touristiques, telles la Côte basque », complète Benjamin NICAISE.

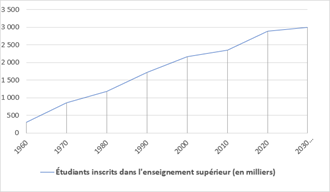

Les résidences étudiantes sont une solution pour permettre de résoudre la pénurie de logements pour étudiants, une population dont le nombre ne cesse de croître. « En 60 ans, le nombre d’inscriptions dans l'enseignement supérieur a été multiplié par près de 10. Les évolutions démographiques et de scolarisation se traduisent par une nouvelle progression, avec des effectifs qui dépasseront les 3 millions en 2030 », estime Jean-Luc GUITARD. Là aussi, de réelles opportunités se dégagent pour l’investisseur en quête de revenus complémentaires. « Les rendements s’améliorent, notamment en résidence étudiante, qui servaient moins de 3,5 % fin 2021 et qui désormais se négocient entre 3,8 et 4 %. Nous avons déjà réalisé ces optimisations de rendement pour adapter l’offre aux nouvelles conditions de marché » explique Benjamin NICAISE. « Et n’oublions pas que ces rendements sont peu impactés par les charges locatives, car elles incombent majoritairement au locataire et surtout que l’imposition est limitée voire nulle pour l’investisseur ! » renchérit Jean-Luc GUITARD.

Source : MESR-DGESIP/DGRI-SIES

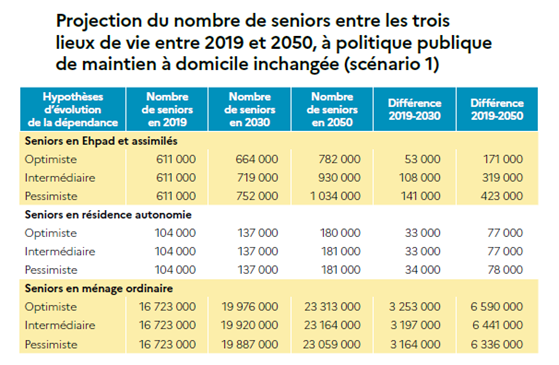

Enfin, les résidences gérées peuvent aussi répondre aux besoins de logements des seniors et se présenter comme une alternative efficace aux structures médicalisées.

Source : DREES

La pierre-papier à l’épreuve de la hausse des taux

La forte hausse des taux d’intérêt a aussi un impact sur la pierre-papier, notamment les SCPI. En effet, les rendements attendus par les investisseurs institutionnels sont mécaniquement plus élevés lorsque les taux grimpent.

Ces derniers se positionnent sur les actifs tertiaires en fonction du rendement d’un placement sans risque, en général l’OAT 10 ans, majoré d’une « prime de risque » qui varie de 4 à 4,5 % suivant l’actif (bureaux, commerces, logistique...). Or, à la suite de la nouvelle politique de la BCE (la fin de « l’argent gratuit »), le taux de l’OAT 10 ans est passé de 0,5 % en 2019 à 3 % en 2023 (même 3,5 % le 28 septembre 2023 !). Les rendements exigés oscillent désormais entre 6,5 et 7 %. A loyer équivalent (450 000 €/an) un immeuble acheté 10 M€ en 2019 à 4,5 % ne vaut plus en 2023 que…6,4 M€ pour répondre à une exigence de rendement de 7 % ; soit une perte de valeur de 36 %.

La valeur des actifs pourrait encore décroître avec une possible diminution de la valeur locative (abondance d’offre neuve au nord de Paris, diminution des besoins des entreprises à la suite de l’essor du télétravail et du flex office...).

Les SCPI les plus anciennes détiennent majoritairement des actifs tertiaires parfois achetés au plus haut pour absorber une collecte mal maîtrisée. Elles seront, sans surprise, les plus exposées à des baisses de valeur de parts.

A contrario, les nouvelles SCPI sont une aubaine pour les investisseurs en ce qu’elles « ont acheté leurs actifs au cours des deux dernières années, ce qui présente de nombreux avantages par rapport à leurs homologues plus anciennes : tout d’abord, de meilleurs rendements », précise Benjamin Nicaise. Continuant à collecter, elles pourront profiter des opportunités du marché sans effet dilutif. « Si une SCPI ancienne, avec une capitalisation totale de 500 M€ et un taux de distribution de 4,5 % acquiert un actif de 10 M€ à 7 %, elle affichera un rendement global, pour 510 M€ de patrimoine, de 4,54 %. En revanche, une SCPI récente avec 50 M€ de capitalisation qui ajouterait 20 M€ d’actif supplémentaire verra son taux de distribution grimper à 5,92 % », calcule Jean-Luc GUITARD de CONSULTIM Groupe.

De plus, la plupart du temps créées post-covid, les jeunes SCPI investissent sur des actifs « essentiels, davantage axés sur d'autres segments du marché immobilier, tels que les commerces, les locaux d’activité, l’éducation ou encore la santé, elles subissent moins de fluctuations locatives », souligne Benjamin NICAISE.

Pour les détenteurs de parts de SCPI anciennes, le mot d’ordre n’est pas de les vendre dans la précipitation mais d’attendre que les taux soient plus stables voire qu’ils baissent, afin de limiter l’impact sur la valeur des parts. En revanche, il faut saisir les opportunités des SCPI récentes qui collectent, investissent dans de bonnes conditions et, à ce titre, pourront voir leurs parts se valoriser.

Consultim Groupe - perspectives d’investissement immobilier

Consultim Groupe - perspectives d’investissement immobilier