Contact médias : Carol Galivel - 01 41 05 02 02 - 06 09 05 48 63 – galivel@galivel.com

17 jan. 24

2024, l’année de la baisse des taux de crédit immobilier

Si 2023 a été marquée par la poursuite de la hausse des taux débutée en 2022, elle en signe aussi le terme. Après la stabilisation amorcée à l’automne, sont apparues les premières baisses en décembre. Le spectre des 5 % semble définitivement écarté. Pour cette année, on peut anticiper la poursuite de l’érosion des taux qui pourraient se stabiliser autour de 3,50 % et une concurrence accrue entre les banques qui, toutes, reviennent sur le marché du crédit immobilier.

La fin de la hausse des taux

L’année 2023 s’inscrit dans la droite ligne de 2022, avec, en première période, la hausse ininterrompue des taux directeurs de la Banque centrale européenne (BCE), qui a contraint les banques à revoir leurs grilles tarifaires à la hausse avec des taux passant de 2,77 % à 4,46 % sur 25 ans.

« La mensualisation du taux d’usure en début d’année 2023, puis l’arrêt de l’augmentation des taux de la BCE à partir d’octobre ont redonné doucement un peu de souffle au marché du crédit. La fin de la hausse des taux en cours devrait permettre de relancer le marché en 2024 », souligne Caroline Arnould, directrice générale de CAFPI.

Les critères du HCSF, une épée de Damoclès sur les emprunteurs

Si les dernières semaines de 2023 ont apporté quelques bonnes nouvelles pour le marché du crédit immobilier, celui-ci reste bloqué en raison des normes imposées par le Haut Conseil de Stabilité Financière (HCSF).

Malgré les demandes d’assouplissement, voire d’abrogation, répétées des professionnels avec, parfois, le soutien des politiques, le HCSF n’a consenti qu’à des ajustements techniques.

« Ces aménagements sont complexes et peu lisibles, même pour les réseaux bancaires. Quand on déroge de nombreuses fois à la règle, c’est que la règle n’est pas bonne. Mais le HCSF ne semble pas faire grand cas du blocage que ses normes engendrent », poursuit Caroline Arnould.

Pour rappel, les critères d’octroi du HCSF ont été mis en place pour prévenir tout risque de surendettement des ménages. Pourtant, selon les propres chiffres de la Banque de France, seuls 6 % des ménages surendettés ont un prêt immobilier en cours.

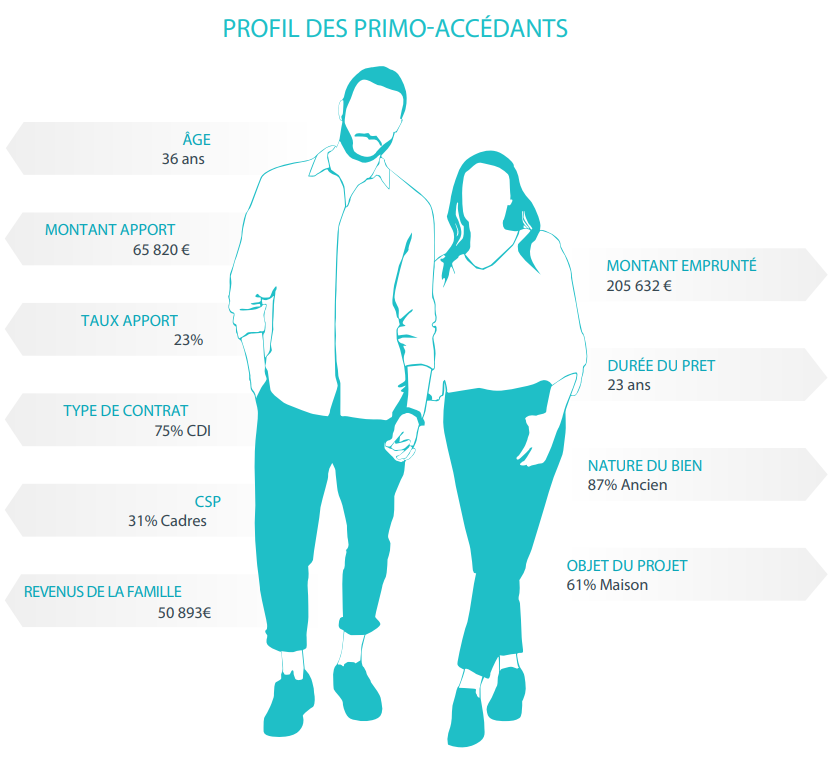

Primo-accédants : apports en hausse et montants empruntés en baisse

Premiers impactés par la hausse des taux, les primo-accédants se sont retrouvés à la peine en 2023. Malgré un apport personnel moyen en hausse (+2,06 % entre le 1er et le 2nd semestre 2023) qui s’établit maintenant à 65 820 €, les montants empruntés sont en chute. Ils s’établissent, en moyenne, à 205 632 € au 2nd semestre, soit – 8,26 % sur un semestre.

Cette situation s’explique par la stabilité des revenus annuels moyens des primo-accédants (50 322 € au 1er semestre et 50 893 € au 2nd semestre) alors que, sur la même période, les taux ont poursuivi leur progression et que les prix des logements ont peu baissé (-1 % en moyenne sur l’ensemble du territoire à en croire la FNAIM ou Century 21)

On peut alors dresser un portrait-robot de l’emprunteur primo-accédant au 2e semestre 2023 : 36 ans, en CDI (75% des clients), achète dans l’ancien (87 %) et emprunte environ 205 632 € sur 277 mois.

Secundo-accédants et investisseurs locatifs : eux aussi, impactés par la hausse des taux

La conjoncture du marché en 2023 a impacté l’ensemble des acquéreurs. Les secundo-accédants ont aussi dû réduire le montant moyen de leur emprunt (331 759 € au 2nd semestre 2023 contre 377 883 € au 1er) avec un apport qui, lui, a fortement progressé (+6,15 % entre les 2 semestres) pour atteindre, en moyenne, 105 472 €.

Chez les investisseurs, le montant moyen emprunté a résisté passant de 186 458 € à 182 407 € entre le 1er et le 2nd semestre, mais au prix d’un apport moyen en hausse de 9,86 %, pour atteindre 43 031 €. « Les investisseurs subissent d’autant plus les règles du HCSF que, souvent, ils sont déjà endettés pour l’achat de leur résidence principale, ce qui les place au-dessus du ratio des 35 % d’endettement. La fin du calcul différentiel a également pesé sur leur équation financière », précise Caroline Arnould.

Le Sud-Ouest, région la plus « accessible »

Paris reste la ville la moins accessible pour les acquéreurs avec le montant moyen emprunté (504 000 €) et le taux d’apport (30 %) les plus élevés de France. A l’autre bout du spectre, le Sud-Ouest est le plus accessible avec, en moyenne, 189 552 € empruntés pour un taux d’apport à 22 %.

Le taux d’apport le plus faible se situe dans les Hauts-de-France et en Normandie avec 18,40 % pour un emprunt moyen de 206 607 €.

« Sur l’ensemble des régions, on note la même dynamique avec un montant moyen emprunté en baisse entre les deux semestres 2023, pour un taux d’apport en hausse », ajoute Caroline Arnould.

2024 : année de la stabilisation ?

Le marché de l’immobilier devrait se normaliser cette année. Le taux d’usure, qui s’établit à 6,29 % depuis le 1er janvier, alors que les taux de crédit immobilier sont en dessous des 5%, n’est plus un frein à l’emprunt. Il permet même aux banques de retrouver des marges de manœuvre et de relancer la conquête de clientèle avec des offres de plus en plus concurrentielles.

« Preuve de la détente sur les taux, une première banque propose, pour les meilleurs profils dans le cadre des critères dérogatoires aux règles du HCSF, des prêts allant jusqu’à 30 ans, avec des taux se situant entre 4,35% et 4,75%, soit 10 centièmes de plus que sur 25 ans », annonce Caroline Arnould.

Récemment, Christine Lagarde, Présidente de la BCE a, elle-même reconnu, que les taux avaient atteint leur pic. L’inflation devrait passer sous les 2% dès 2025, ouvrant la voie à d’éventuelles baisses des taux directeurs. Ainsi, les taux de crédit immobilier, après avoir atteint un palier, pourraient légèrement reculer avant de se stabiliser autour de 3,50 %.