Contact médias : Carol Galivel - 01 41 05 02 02 - 06 09 05 48 63 – galivel@galivel.com

26 juin 24

Tirons dès à présent les leçons de la crise

La conférence de presse du 19 juin 2024 a été l’occasion pour CONSULTIM Groupe de dresser, sans langue de bois, un état des lieux du premier semestre 2024, non pas DU marché immobilier, mais bien DES marchés immobiliers, nous livrant ainsi leur grille d’analyse des différents modèles économiques existants.

Peut-on encore investir dans l’immobilier en 2024 ? Oui, d’autant plus qu’il est d’ores et déjà possible de tirer des leçons de la crise amorcée fin 2022. À ce titre, il est possible d’élaborer une stratégie dans laquelle l’investisseur se retrouve en position de force face aux vendeurs ; à condition toutefois d’avoir la bonne analyse des marchés immobiliers qui se sont complexifiés et granularisés.

Un premier semestre 2024 en demi-teinte qui confirme la pluralité des marchés

Sans surprise, ce début 2024 reste tumultueux et confirme une réalité marquée par la diversité des dynamiques sectorielles. Force est de constater que le marché du neuf stagne dans une crise inédite et durable, tandis que dans l’ancien, les transactions ont chuté pour la troisième année consécutive, avec seulement 822 000 actes signés à fin mars 2024, soit une baisse annuelle de 23%. En parallèle, on observe une correction des prix, avec une diminution moyenne de 3,8%, la plus forte depuis 15 ans, sur la quasi-totalité du territoire. Un bilan qui atteste des difficultés des marchés du neuf et de l’ancien tout en replaçant l’investisseur en meilleure position.

Côté bureaux, l’accroissement des stocks vacants continue en raison notamment de la démocratisation du télétravail. Le marché francilien accuse un taux de vacance historique de 8,5% à fin 2023, avec des projections atteignant potentiellement 9,5% pour le premier semestre 2024. Une situation qui pousse les institutionnels à changer de stratégie et se repositionner sur le résidentiel en bloc.

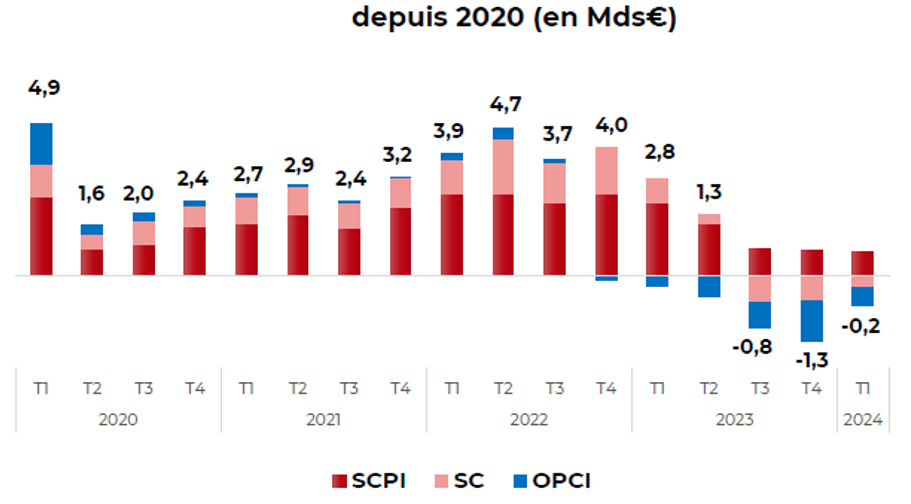

Pour la première fois depuis des décennies, les SCPI (Sociétés Civiles de Placement Immobilier) sont également affectées. Leur collecte brute a baissé, passant de 1,3 milliard d'euros au dernier trimestre 2023 à 1,1 milliard d'euros au premier trimestre 2024, avec une collecte nette de 764 millions d'euros. Mais là encore le marché ne réagit pas uniformément, avec une dualité qui s’installe entre les SCPI dites « historiques » et les véhicules récents, très collecteurs et ultra diversifiés. Depuis l’été 2023, une trentaine de SCPI parmi les plus importantes et les plus anciennes ont été contraintes de baisser la valeur de leur part, entraînant la fuite des investisseurs institutionnels et donc la liquidité. Tandis que les plus jeunes, de moindre capitalisation et diversifiées sur différentes typologies d’actifs ont attiré 58% de la collecte. Les SCPI sans parts en attente se sont également démarquées en représentant 83% de la collecte. La moindre collecte, voire la décollecte observée sur les marchés intermédiés des SC et OPCI, renforce ce constat de marché à deux vitesses.

Source : ASPIM

Une fois ces données intégrées, il est cependant possible d’adopter une stratégie immobilière efficace en identifiant les opportunités qui émergent de ce contexte complexifié. Consultim Groupe, avec sa grille d’analyse de 90 critères, évalue les aspects financiers, humains et contractuels des opérations d’investissement pour naviguer efficacement dans ce paysage immobilier pluriel et incertain.

La liquidité, le nerf de la guerre en 2024 ?

Malgré la pluralité des marchés immobiliers observée, une problématique commune ressort de cette période chahutée : l’enjeu de liquidité. Il se profile comme le nerf de la guerre pour les mois voire les années à venir sur l’ensemble des secteurs concernés, balayant les idées reçues sur la disparité de liquidité entre l’immobilier direct et indirect. La capacité des acteurs à mobiliser rapidement des fonds devient cruciale. Les investisseurs immobiliers, qu'ils soient institutionnels ou particuliers, doivent désormais évaluer avec une rigueur accrue la facilité avec laquelle ils peuvent convertir leurs actifs en liquidités sans subir de pertes significatives. Cette préoccupation s'étend également aux promoteurs et aux gestionnaires ou marchands de biens, pour qui la liquidité représente un levier essentiel afin de maintenir la flexibilité nécessaire pour saisir les opportunités d'investissement et répondre aux contraintes de financement. La maîtrise de la liquidité s'affirme comme un enjeu stratégique incontournable pour assurer la pérennité et la croissance du secteur immobilier. Elle vient rebattre les cartes, soulignant la faiblesse de certains modèles économiques et la résilience d’autres.

L’exemple le plus frappant a été ces derniers mois celui des SCPI où le modèle économique reposant sur des porteurs institutionnels ou privés et sur des actifs de très grosse taille a montré des signes de vulnérabilité plus marqués en période d’incertitudes économiques et de retournement de marché. Les performances des SCPI de bureaux sont particulièrement préoccupantes, avec une dévaluation moyenne pondérée des parts de 1,8 % au T1 2024 et une chute de 13,2 % en 2023. Ce constat souligne qu’en période de volatilité, la liquidité des actifs coûteux et la dépendance vis-à-vis des investisseurs institutionnels peuvent amplifier les difficultés, rendant ces véhicules d'investissement moins résilients face aux turbulences des marchés.

Depuis près de 30 ans, le modèle privilégié a été celui d’une vision d’exploitation à une vision de promotion, qu’il s’agisse de résidences seniors, étudiants et autres typologies. Concrètement, un promoteur aura toujours la tentation de maximiser sa marge de promotion car celle-ci est immédiate, quitte à mettre en risque le loyer pour la partie exploitation… Après les faillites et les annonces en cascades de nombre de structures reposant sur ce modèle - Réside Etudes, Domitys… - des points de tensions et quelques limites sont aujourd’hui mises en lumière. Par exemple, un logement initialement évalué à 200 000 € avec un rendement de 4 % génère un loyer de 8 000 € annuels. Dans le cas d’une résidence seniors, ce loyer ne doit pas dépasser un taux d’effort de 40 % sur le CA généré (la part du loyer versé à l’investisseur versus le CA généré par le locataire final). Pour améliorer sa marge de promotion, le promoteur peut être tenté de passer le prix à 225 000 € ou 250 000 €. Dans l’optique d’une vente du bien, le marché demandant toujours 4 %, le loyer doit alors suivre cette hausse de 25 %, ramenant ce dernier à 10 000€. Un risque pour l’exploitant de ne pas être en mesure de payer les loyers sur la durée totale du bail…

Expert sur les différents marchés d’investissement immobilier, Consultim Groupe maintient plus que jamais une approche rigoureuse pour analyser les modèles économiques et identifier des opportunités viables et attrayantes pour ses investisseurs. « En s'appuyant sur le business plan d’exploitation, nous mettons l'accent sur plusieurs indicateurs clés dont les ratios d’exploitation, incluant le taux d’effort, les frais de siège de la structure d’exploitation, ainsi que les niveaux de loyers des locataires finaux comparés au marché locatif local. » explique Benjamin Nicaise, président de Consultim Groupe. Une attention particulière est également portée à la montée en charge progressive des résidences. Cette méthodologie permet à Consultim Groupe d'assurer une évaluation approfondie et fiable, garantissant ainsi des investissements judicieux et durables

Quelles sont les opportunités qui se dessinent à court et moyen terme ?

La crise immobilière conjoncturelle couplée aux récents bouleversements politiques plonge les différents marchés immobiliers dans une incertitude palpable et une tendance attentiste de la part des investisseurs. Pourtant, des segments montrent une résilience notable, d’autant que certains ne sont pas directement concernés par les projets de loi aujourd’hui à l’arrêt.

Parmi eux, on trouve le marché secondaire des produits en immobilier géré, notamment sous le statut LMNP (Loueur en Meublé Non Professionnel) avec un bail commercial, non impacté par les réformes fiscales initiées avant la dissolution. Il se distingue par son accessibilité et son attractivité pour les investisseurs de budget moyen, un avantage quand la question du pouvoir d’achat reste prioritaire dans les stratégies patrimoniales. Ces biens, souvent situés dans des villes en zones tendues, offrent un marché locatif profond et générateur de revenus immédiats. Les résidences de tourisme, seniors et étudiantes illustrent la force d’adaptabilité de ce modèle, avec des opportunités de rendement attractif, oscillant entre 3,8 % et 4,8 %. Par exemple, les résidences étudiantes de seconde main/anciennes sont accessibles de 55 000 € à 150 000 €, répondant à une large diversité d’investisseurs et proposant en outre une réponse aux difficultés de logement rencontrées par les étudiants, notamment à l’approche de la rentrée de septembre. Quant aux résidences seniors, les enveloppes varient entre 120 000 € et 280 000 €, reflétant des surfaces plus généreuses et un marché en croissance depuis les années 2010.

Enfin, les SCPI qui misent sur une stratégie de proximité et sur une stratégie « small-caps », comme la SCPI Optimale de Consultim Asset Management, apparaissent comme une stratégie prometteuse. Cette dernière se base sur une gestion de portefeuilles d’actifs de petite taille (enveloppe moyenne inférieure à 5 M€) qui s’acquièrent dans de bonnes conditions financières, la concurrence étant moindre : ces actifs étant trop chers pour les particuliers en direct mais trop petits pour les grosses SCPI et autres acteurs institutionnels. De plus la stratégie de pluralité des actifs (et par conséquent des locataires) et des marchés renforce la maîtrise et la mutualisation des risques. Avec un déploiement uniquement national et une collecte active, Optimale se positionne pour capitaliser sur les opportunités du marché français, visant un rendement supérieur à 6 % pour 2024. « Actuellement, nous nous positionnons sur des opportunités apportant du rendement relutif avec notamment des acquisitions en cours de réalisation pour des rendements proches de 8 %, renforçant ainsi la performance anticipée de notre SCPI Optimale » affirme Edouard Fourniau, Président de Consultim Asset Management. Ces investissements, dans un contexte de retrait massif des institutionnels, assureront une meilleure liquidité et une gestion optimisée, soulignant l’intérêt d’investir dès maintenant.