Contact médias : Carol Galivel - 01 41 05 02 02 - 06 09 05 48 63 – galivel@galivel.com

3 sep. 24

Senior propriétaire : comment choisir la meilleure solution pour monétiser son bien immobilier ?

Dans un contexte économique encore chahuté et malgré un taux d’inflation en baisse (estimée à 2,5% pour juin 2024 contre 5% en 2023), la problématique du pouvoir d’achat des seniors reste d’actualité, notamment du fait de la hausse des coûts de l’énergie et de la propriété immobilière (charges de copropriété, taxe foncière, rénovation énergétique) et compte tenu des coûts additionnels liés à l’allongement de l’espérance de vie (frais d’adaptation du logement, frais médicaux, coût de la prise en charge de la dépendance…). Alors que les banques restent réticentes à l’octroi de prêts aux plus de 60 ans, les seniors peuvent tirer profit de leur patrimoine immobilier (résidence principale ou résidence secondaire, bien locatif) pour augmenter leur revenu disponible à la retraite (la pension de retraite moyenne est de 1 500€). Cependant, face à la diversité des solutions de monétisation existantes (vente en viager, vente en nue-propriété, vente à terme…), les seniors peuvent facilement se perdre ! Tout comme l’achat de sa résidence ou tout investissement immobilier, il n’existe pas de solution universelle, mais plutôt une solution adaptée à chaque senior en fonction de ses objectifs patrimoniaux et de ses besoins individuels spécifiques.

Avis d’expert de Thomas Abinal, co-fondateur et directeur général de Monetivia

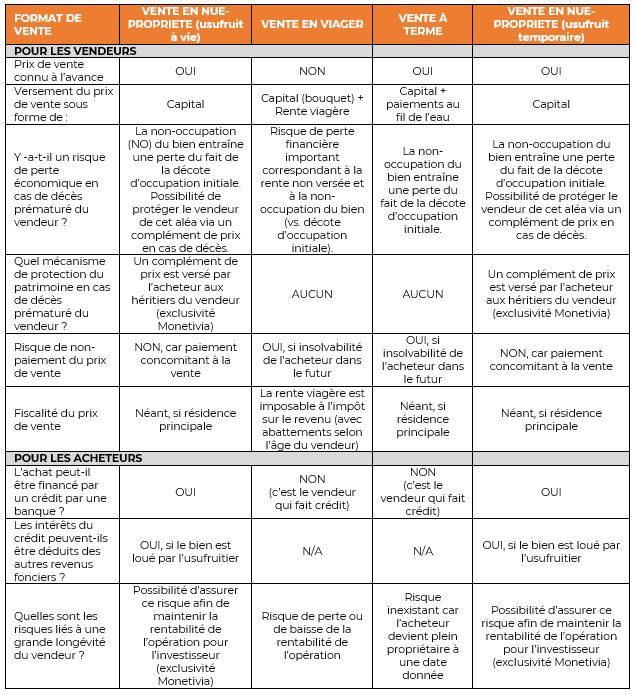

Quel type de jouissance et pour quelle durée ?

Lorsqu'il s'agit de choisir la meilleure option pour monétiser un bien – i.e. le vendre tout en continuant à en jouir - la décision doit premièrement tenir compte de l'usage du bien souhaité par le vendeur dans le futur : souhaite-t-il y rester le plus longtemps possible, autrement dit à vie ? Ou bien souhaite-t-il rester y habiter seulement pour une durée fixe, avec ensuite une solution de relogement nécessaire s’il s’agit de la résidence principale ? Le vendeur souhaite-t-il par ailleurs avoir la liberté de pouvoir louer son bien dans le futur ou bien est-il prêt à renoncer à cette prérogative ?

La vente en viager et la vente en nue-propriété avec usufruit à vie offrent la possibilité de rester dans le bien pour une durée indéterminée, répondant ainsi aux besoins de ceux qui désirent maintenir leur résidence principale à long terme.

A l’inverse, la vente à terme et la vente en nue-propriété avec usufruit temporaire permettent seulement une occupation pour une période déterminée, nécessitant à terme de quitter les lieux, ce qui est plus facile dans le cas d’une résidence secondaire ou d’un bien locatif.

Par ailleurs, la faculté ou non de pouvoir mettre le bien en location peut constituer un facteur crucial pour beaucoup de vendeurs. Seule la vente en nue-propriété, qu'elle s’accompagne de la conservation d’un usufruit temporaire ou à vie, permet au vendeur de conserver le droit de louer son bien, ce qui est évidemment un plus sur le plan économique. Cela peut être avantageux pour ceux qui voyagent fréquemment ou ne séjournent pas 100% du temps sur place. C’est surtout un droit supplémentaire qui a une valeur intrinsèque (le revenu locatif potentiel) qui pourra être monnayée le moment venu. Ainsi, un senior qui garde un usufruit sera mieux armé sur le plan patrimonial s’il doit un jour quitter les lieux pour aller en EHPAD. En effet, il pourra alors soit mettre son bien en location, soit le céder au nu-propriétaire, en partant d’une valeur économique qui se référera aux loyers encaissables sur le marché (qui sont indexés sur l’inflation).

Quel besoin de liquidités ? Priorité à un revenu régulier maximum ou bien à l’obtention d’un capital important ?

Sachant que près des trois quarts des seniors sont propriétaires de leur résidence principale - un tiers étant même en possession d’au moins un autre actif immobilier- les solutions de monétisation du patrimoine immobilier ont naturellement le vent en poupe auprès de cette catégorie de la population. Elles diffèrent néanmoins en termes économiques.

Un senior cherchant à maximiser son revenu mensuel pourra se tourner vers une vente en viager occupé. En effet, dans ce format de vente, en contrepartie de l’usage de son bien jusqu’à son décès, le vendeur reçoit lors de la vente un capital initial minime, complété par une rente viagère, synonyme de paiement échelonné dans le temps jusqu’à son décès, versée par l’acheteur et calculée en fonction de son espérance de vie.

La vente à terme, quant à elle, se caractérise aussi par un paiement échelonné dans le temps, ce qui fournit par construction un revenu régulier au vendeur.

A l’inverse, pour ceux qui privilégient l’encaissement d’un capital plus significatif - afin par exemple de faire un placement, acheter un bien immobilier, financer des travaux, réaliser des voyages ou faire des donations à ses enfants - le choix de vendre son bien en nue-propriété paraît plus approprié. Dans ce cas, le prix de vente est en effet versé en une seule fois le jour de la transaction.

Quels coûts et charges restent à financer dans le futur ?

La question de la répartition, entre le vendeur et l’acheteur, des taxes et des charges à payer dans le futur peut également être prise en compte dans le choix d’une solution de monétisation, même si sur le plan économique cela est neutralisé par un ajustement du prix de vente en conséquence.

Dans une vente en viager ou à terme, le vendeur ne paie plus la taxe foncière et ne supporte qu'une partie des charges de copropriété, celles dites « locatives ». Cela peut offrir une tranquillité d'esprit supplémentaire aux vendeurs, même si fort logiquement cela se traduit par un prix de vente inférieur au départ.

À l'inverse, dans une vente en nue-propriété, le vendeur devenu usufruitier continue à payer la taxe foncière et les charges de copropriété, hormis les « grosses réparations » définies par l’article 606 du Code civil. En contrepartie, le prix de vente au départ est donc supérieur, les investisseurs étant des êtres rationnels qui seront plus généreux au départ s’ils ont moins de charges à acquitter dans le futur.

Quel niveau de risques financiers et quelle fiscalité supporter ?

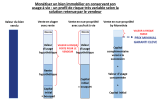

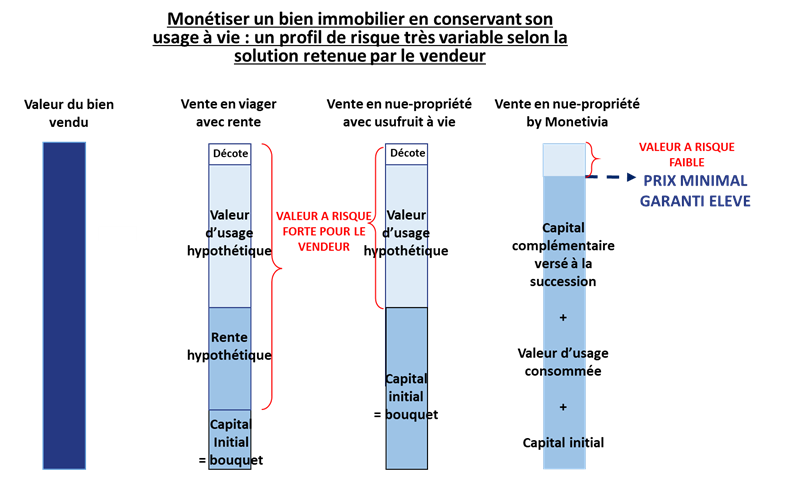

Choisir la solution de monétisation la plus adaptée à un senior doit également prendre en compte le niveau de risques qu’il est prêt à assumer sur le plan financier. En effet, chaque dispositif comporte des implications financières et fiscales qui nécessitent une attention particulière.

Par exemple, dans un viager traditionnel avec paiement du prix sous forme de rente viagère, ou bien dans une vente à terme, une grande partie des paiements est différée. Le vendeur faisant donc crédit à l’acheteur, il s’expose à un risque élevé d’impayés si l'acheteur ne respecte pas ses engagements, sachant que la solvabilité d’un acquéreur peut varier dans le temps. Une clause résolutoire peut certes être anticipée pour annuler la vente dans ce cas, mais elle implique un risque élevé de contentieux, ce qui n’est pas franchement souhaitable pour une personne âgée.

A l’inverse, dans le cas d’une vente en nue-propriété ou d’un viager sans rente, 100% du prix est versé immédiatement, ce qui annule tout risque d’impayés.

Le risque de brader son bien pour le vendeur est également élevé dans le cas d’une vente en viager du fait d’une forte exposition à l’aléa viager que constitue la longévité du vendeur. En effet, en cas de décès prématuré, le prix réellement encaissé se limitera au maigre bouquet reçu initialement, augmenté de quelques mois ou années de rente. Dans les cas les plus critiques, il peut en pratique se limiter à 10%-20% de la valeur du bien, ce qui est synonyme de destruction de valeur importante pour le patrimoine familial du vendeur. Ce risque est en revanche limité lors d’une vente à terme car les paiements dus dans le futur le restent en cas de décès du vendeur. Il est également limité dans une vente en nue-propriété, car 100% du prix est payé lors de la vente.

Dans ces deux derniers formats, le risque de perte économique liée au décès est réduit à la seule non-occupation du bien pour cause de décès, alors même qu’une occupation de X années a été prise en compte initialement pour le calcul du prix de vente. À cet égard, il faut noter que certaines formules permettent de sécuriser encore davantage le patrimoine du vendeur sur le plan financier en indemnisant ses ayants-droits si la durée d’occupation prévue dans le calcul du prix de vente initial n’a pas été 100% consommée. C’est le cas par exemple du Contrat Monetivia, qui par ailleurs sécurise aussi l’acquéreur si jamais la durée d’occupation prévue dans le calcul du prix de vente initial est dépassée (et ce grâce à une assurance souscrite auprès de l’assureur Allianz).

© Monetivia

Enfin, sur le plan fiscal, il faut noter des différences significatives selon les solutions. Les paiements sous forme de rente viagère, malgré des abattements importants, sont fiscalisés au titre de l’impôt sur le revenu. Tandis que dans la vente en nue-propriété il n’y a aucune fiscalisation du prix de vente dans le cas d’une résidence principale - le vendeur subira en revanche dans les deux cas une fiscalisation de sa plus-value s’il s’agit d’une résidence secondaire, en bénéficiant du régime classique des abattements pour durée de détention.

En résumé, le choix de la solution de monétisation la plus adaptée à un propriétaire senior doit tenir compte non seulement des objectifs d’occupation du bien mais aussi des aspects financiers et fiscaux, ainsi que des objectifs de protection du patrimoine du vendeur et de ses proches.

Annexe : Récapitulatif des solutions